2019年中国工业企业市场规模(按收益计算)为1477亿元,2014-2019年间复合增长率达到10.5%。工业气体下游应用范围广泛,可应用于钢铁、石化、其他化学品和电子产品中。其中,氧气和氮气是两种消耗量最大的工业气体产品。

一类是空气,是从空气中分离出来的元素气体,包括氮(N2)、氧(O2)、氩(Ar)、氦(He)、氖(Ne)、氪(Kr)、氙(Xe)和氡(Rn)。

另一类是特种气体,是气态化合物,包括SiH4、As、P、Br、HCl、HF、SF6、NH3、CO2等。

2019年我国工业公司市场规模(按收益计算)为1477亿元,2014-2019年间复合增长率达到10.5%。

工业气体下游应用场景范围广泛,可应用于钢铁、石化、其他化学品和电子科技类产品中。其中,氧气和氮气是两种消耗量最大的工业气体产品。

2019年,用于钢铁业的工业气体约占中国市场总量的24.0%;用于石化工业的气体占13.2%,其他化学品工业约占工业气体市场总量的10.2%。用于电子工业的工业气体占市场总量约10.6%。随工业气体在半导体、医疗保健、光伏产业、冷冻食品等领域的广泛应用,其他板块产生的收益在2019年约占工业气体巿场总量42.0%。

工业气体的分销分为三种模式:管道气体、液化气体和气瓶。管道工业气体约占2019年中国工业气体总产量市场约64.7%。由于下游客户外包现场天然气生产的需求增加,该板块可能会逐渐增长。

液化工业气体占2019年工业气体总产量市场约21.2%。液化气体收益由2014年的约人民币189亿元增加至2019年的约人民币313亿元,复合年增长率约为10.6%。

气瓶占2019年工业气体总产量市场约14.1%。气瓶的收益由2014年约人民币140亿元增加至2019年的人民币208亿元,复合年增长率约为8.2%。

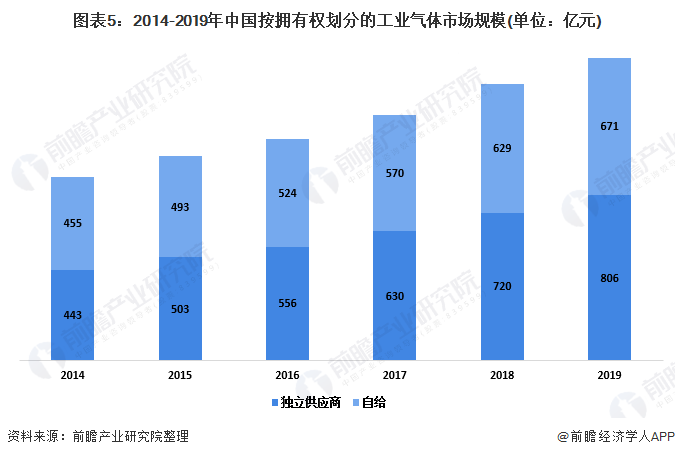

按公司的拥有权划分,工业气体市场可分为自行供应及独立供应商两个界别。大型下游客户,尤其是国有炼钢厂及化工企业以往大多依赖自有及空气分离设施。然而,由于工业气体属于商品,为了更好的提高效率及成本效益,慢慢的变多下游公司开始将其工业气体需求外包予独立供应商。因此,独立供应商的收益从2014年的人民币443亿元增加至2019年的人民币806亿元,复合年增长率约为12.7%。

更多数据请参考前瞻产业研究院《中国工业气体行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

本报告前瞻性、适时性地对工业气体行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来工业气体行业发展轨迹及实践经验,对工业气体行业未来...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

收藏!一文读懂2022年无锡市经济发展现状江阴市GDP最高,滨湖区GDP增速最快

2024年中国反光材料行业市场发展现状分析 中国反光材料市场需求稳步提升【组图】

聚焦中国产业:2023年洛阳市特色产业全景图谱(附空间布局、发展现状、企业名单、发展目标等)

2023年中国现代农业行业发展现状及趋势变化分析 现代农业产业链一体化为发展新趋势【组图】

微信扫一扫

手机官网