在科技股、内房股、周期股都涨了一轮后,在一轮轮改革文件的刺激下,医药股似乎也开始蠢蠢欲动。基因概念作为当下医疗行业最为炙热的概念,华大基因作为龙头当然一飞冲天,拔剑四顾心茫然,从7月14日上市,股价已经从16.37元,涨至现在的203.79元,翻了11.4倍。在107块开板后,一路向上,几乎未做调整,期间迎来了24个涨停板,目前市值已达到815亿了,哎呀~人生10倍股的小目标就这么轻轻松松实现了?

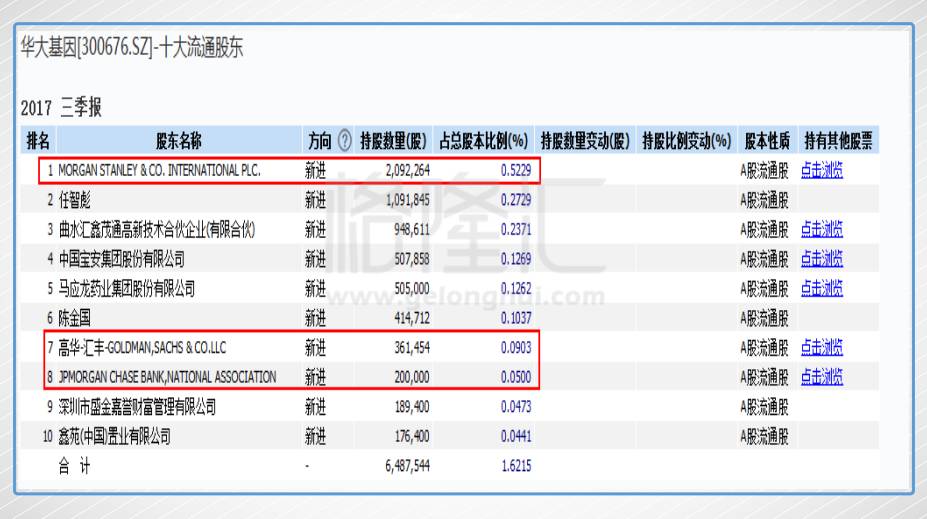

而后,汪老先生在浙商高峰论坛上那场慷慨激昂的演讲,那句“我绝不允许华大的员工死于心脑血管病!”连家父都为之动容。这一番不仅感动我们小老百姓,连“外国人”也呈飞蛾扑火之势的往里冲。

基因,逆天改命,突破人类进化的奥秘,人类仿佛可以做上帝,主宰命运的巨轮。有拯救人类的基因光环,又有外资大行的强力支持,股价仿佛进入了神之领域。基因能否逆天改命犹未可知,但是股价的走势,仿佛又再一次显现人类在上帝之下的渺小,躁动的欲望永远都是一场轮回,从2000年互联网泡沫,到2013年O2O“千团大战”,再到2015年VR、AR

比如为肿瘤病人找到突变的基因,进行精准的靶向治疗;比如为病因特殊的罕见病找寻相对应的库,进行快速的精准治疗。

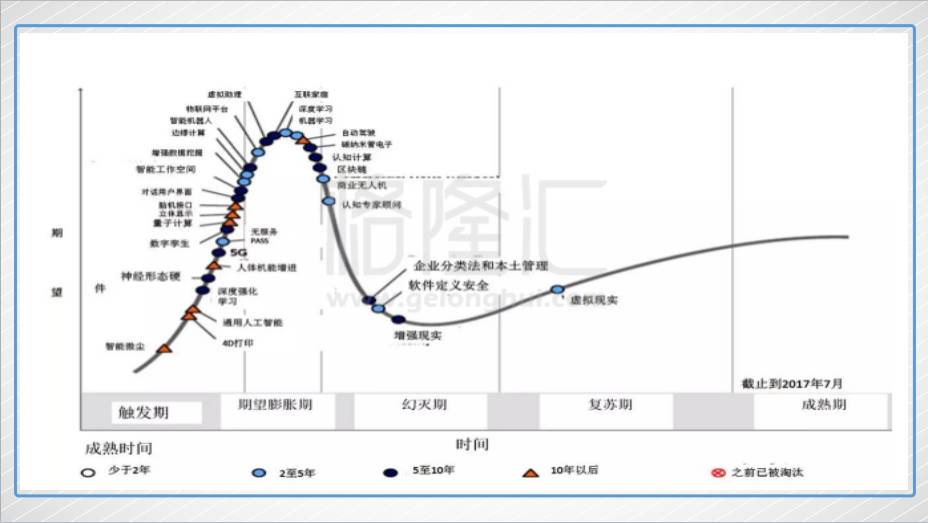

但改变人类技能树,逆天改命的不是一个公司,是一个赛道,是个产业集群,从历史上这么多技术革命的发展路径来看,一般的路径是一泡沫化的资本涌入,泡沫达到巅峰,然后破灭,行业重构,逐步找到可持续商业化路径再重新增长,逐步构建行业的龙头公司,因此,在行业初期,必然是巨大的泡沫化以及茫茫多风口上的猪这个逻辑可以从Gartner公司的新兴技术成熟度曲线来借鉴思考:

从行业的发展来讲,基因行业毫无疑问还是初级阶段,华大基因只是当下这个风口下最胖的

华大基因前身叫做华大医学,2010年成立,由华大控股、华大三生园共同出资设立(华大控股占95%,华大三生园占5%)。2014年3月-5月,华大控股全盘控股后,又将32%的股权转让给华大投资,代价4480万元,此时的估值在1.4亿左右。

而当时的华大慢慢的变成了了PE和VC挤破门槛、争先恐后的对象。整理完内部股权后,长期资金市场的show time也正式拉开。两日后(5月14日),第一批8家外部机构投资的人入局,其中不乏深创投等知名私募公司。8家合计投了2.95亿元,占增资后注册资本的3.35%,此时估值已经迅速攀升到88亿。

又过了两日(5月16日),再纳4位新东家入局,另外2位老股东(荣之联、盛桥新领域)继续加码,合计投入3.05亿元,约占增资后的注册资本的2.88%,仅仅两日,估值再一次推高至106亿。

一个月后(6月13日),大股东(华大控股)索性将其所持的13.21%华大医学股权转让给原股东深创投、红土生物、上海腾希、以及另外7家新股东,代价14亿元,估值不变(106亿)。

而后一直到2015年底,期间又进行了多轮股东增资,创始股东转让股权后,创始股东持股比例降至67%,期间套现35亿元。

2015年华大医学整体变更为股份有限公司,更名为华大基因,IPO也正式推上进程。

一个划时代的技术革命,怎么可以少了一个划时代的伟大故事?怎么可以少了一大群躁动的资本?

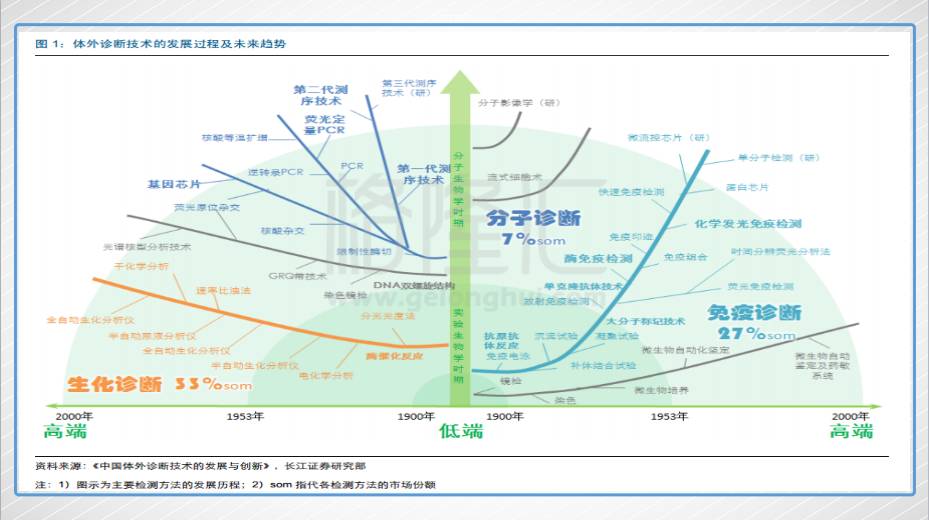

目前,不管基因测序这个概念如何先进,在业态上,还是归属于体外诊断行业(IVD,In Vitro Diagnostics)这个大口径之下,体外诊断是医学检验的强大工具,其提供的全方位(生化信息,免疫信息,基因信息)、多层次(定性,半定量,定量)的检验信息成为临床诊断信息的重要来源。

我们现在看基因测序的角度,就跟历史上,刚出现血糖仪,血压仪,血常规的时候一样,都是通过一种新的检测方式发现人类身体的健康数据,进而通过这一个数据指导人类医疗的方向,在当时的时间点都是仰视的,但是随技术渗透率的提高,资本、用户对待他的眼观会从仰视变成平视。

华大的业务大多分布在在中游,业务路径很简单:买个牛逼的测序仪(现在以二代测序仪为主),培训一批测序操作人员,就可以做测序服务。2010年,华大基因拿着15亿美元的贷款向美国基因巨头Illumina购买了128台HiSeq2000测序仪,这才奠定了华大在行业内的先发优势。

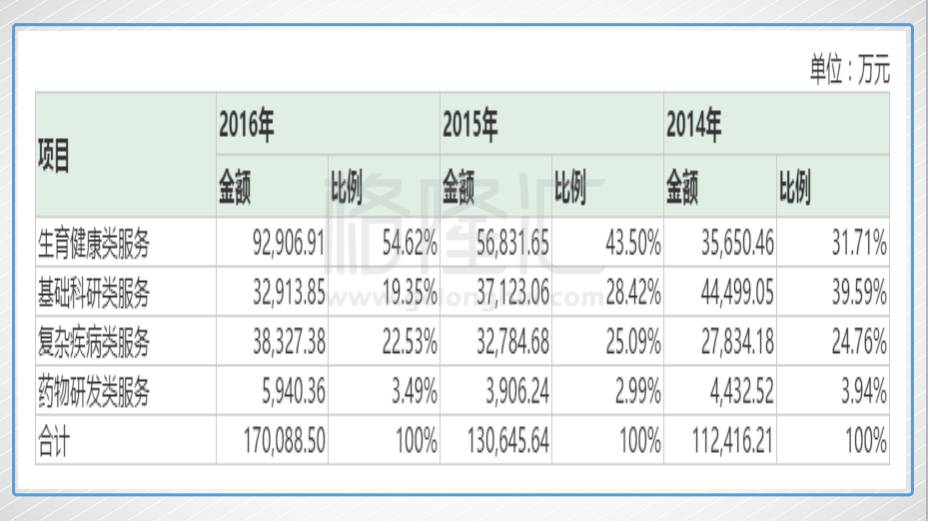

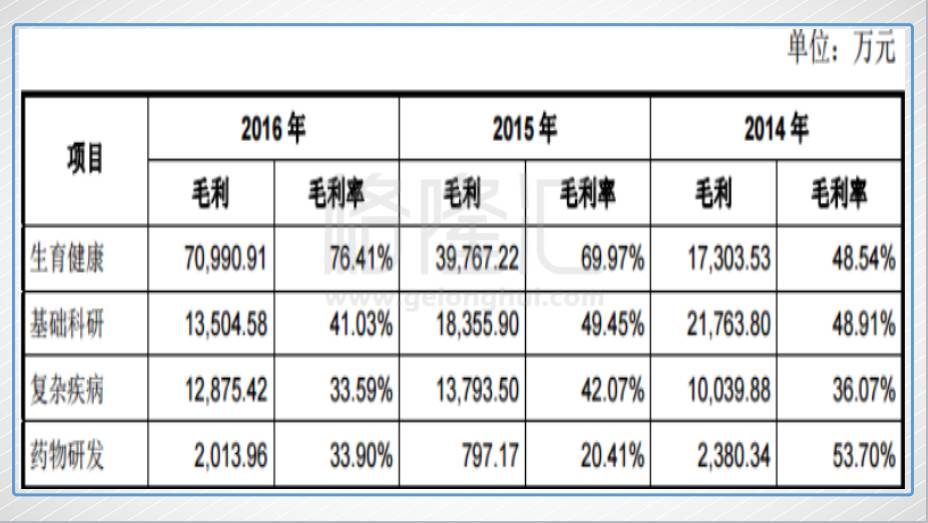

目前华大主营的业务类型分为四大类:生育健康类服务、基础科研类服务、复杂疾病类服务、药物研发类服务。

主要新生儿的检测,包括无创胎儿染色体异常检测、新生儿耳聋基因检测、新生儿遗传代谢病筛查、和单基因病检测等。是华大主营业务项,占比超过一半。而且这块的毛利率也是最高的,短期内华大会将它作为公司的主营业务发展下去。

而这块业务技术壁垒并不高,受众群体较多,毛利率又高,这么好的一块肥肉怎么会没有人来抢?

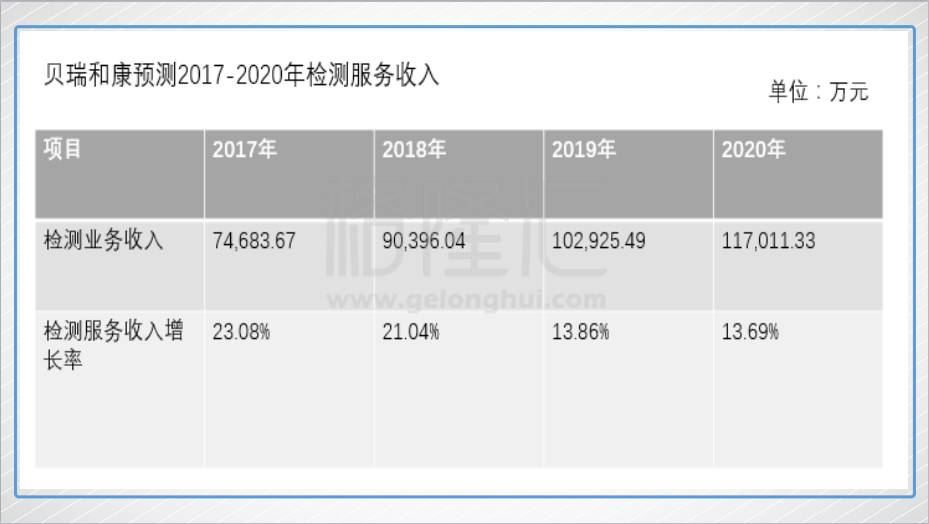

对标国内,最大的竞争对手,A股的贝瑞基因(000710.SZ)也将无创产前基因检测(NIPT)作为主攻领域。数据上来看逐年的差距在不断缩小,加上贝瑞和康借壳上市,左手有业绩补偿条款(承诺2017、2018、2019年的净利不低于2.28亿元、3.09亿元、4.05亿元),右手有大佬Illumina的扶持,不就是集中样本,统一跑数据嘛,价格战是国内玩家的强项,能预见,这个类目价格会持续的下行

主要为科研提供基因组学服务。这一块业务明显是在逐年递减的状态,因为测序仪这样的一个东西更新换代很快,所以价格也下降的快,这块市场也逐步成熟起来,竞争不断加剧,华大在这一块的竞争对手只会慢慢的多;且下游科研机构逐渐有能力自己购买设备,需要代工的越来越少。

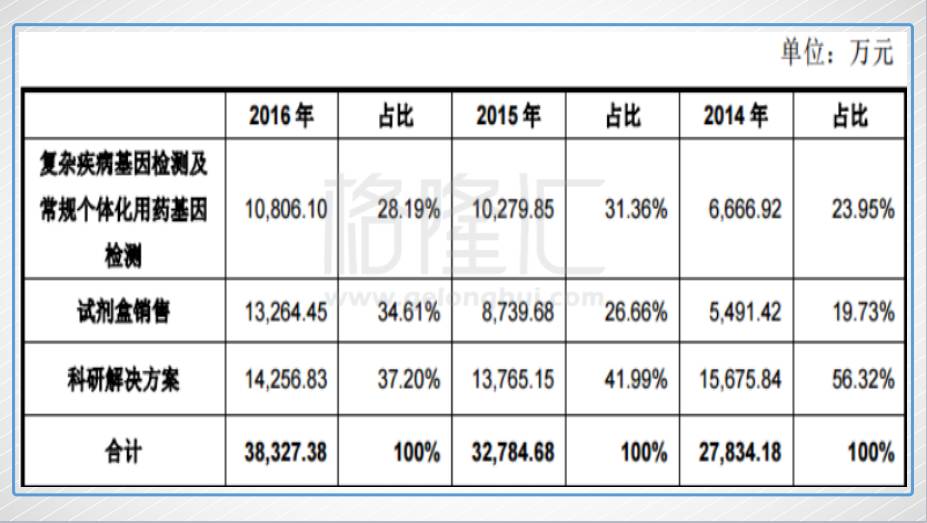

1)对不同病种不一样的部位进行基因检测,如宫颈癌等,占比是这块业务最低的,是因为本质与胎儿检测无疑,其实是看测序仪的先进程度和团队能力。

3)主要是将测序结果传给科研院所的研究人员,这块业务的占比是最高的,说明华大自己本身并不具备强大的科研能力。

实际就是将测序结果传递给大中型药企,辅助基因治疗药物的使用,包括默克、诺华、辉瑞等。这样的领域需要的是与大药企的高度配合,这里国内的艾德生物(300685.SZ)已经走在前面。

纵观目前几个主体业务模块,本质上讲就是个测序代工服务,而这个服务到底需要多专业的人员才能做呢?员工分布图已经很清楚的告诉了你

截止到2016年12月31日,一个高科技企业,博士+研究生加起来仅占到9.63%,还不及大专及以下人数的一半,脑力含量不言而喻。看来大家传唱的“基因界的富士康”并不是浪得虚名。

15亿美元一口买了128台测序仪,再雇用一批廉价的劳动力,不就如同富士康的代工服务。堆人堆设备的业务谁不会?代工业务到最后,人力成本持续不断的增加,高昂的仪器更新换代太快,折旧加速,毛利不断下降。华大基因目前的护城河可能就是其优秀的流水线低成本作业,行业中游的位置往往也是最容易两头受压的位置,目前的业务可见的同质化竞争会加速,价格下行加快是可预见的,业绩被挤压只是时间问题。

伟大的愿景也要有不断丰满的故事来支撑,都是湖,当然知道伟大的故事需要补上什么剧情,毫无疑问,当然是行业技术上的含金量最高,科技壁垒最大的基因测序仪了,但是女蜗补天的“五色石”真的怎么好炼么?

华大基因的COO张凌早期在回应高估值一事时,就有提及:“跟我们这个行业相可比的是Illumina,它现在市值大概是300亿美元,国内很多医药公司的市值也是在100亿美元以上。” Illumina是可以称之为是测序界的苹果了,毕竟13年股价翻300倍的神话也没几家公司能做到。强行与龙头发生关系,这是一种好的公关策略,一如当年锤子手机上来就秒天秒地秒苹果,但是,我们得看看实锤!

2013年3月,华大收购了美国第三大的测序仪公司,Complete Genomics (CG)。当时,华大以每股3.15美元收购CG的所有股权,总代价1.176亿美元。CG虽然作为前三的测序仪公司,可以视为是Illumina的竞争对手,但是当时的CG是在亏损的状态,从技术上看,以美国阿拉巴马州哈森阿尔法生物技术研究院研究员韩健的来说,“CG不能替代Illumina,至少没看到这样的数据”。业内也流传着“CG与Illumina的差距类似于小灵通与iPhone”这样的段子,在加上当时CG还有专利官司在身,CG也在一边裁员一边寻找着买家。华大这时依然义无反顾,没有现钱的华大,在2012年12月,出让了华大科技42%的股权,融到13.98亿元。按当时的收购条约,华大需要在三个月内拿出10亿元人民币,以及每月600万美元的过桥贷款来维持其运营。

CG就是华大的“五彩石”,有了它,才能在中游代工厂的基础上讲一个完美的全产业链的故事,理想总是丰满的,但现实总是骨感的

华大收购CG后,陆续推出了自主品牌”BGISEQ系列“的测序仪。然而BGISEQ-100和BGISEQ-1000测序仪在读长和精准率等方面都不及Illumina的”HiSeq系列“测序仪。看看这供应商排行榜,就说明了一切。

2016年华大自营的华大智造跳进Top3,是因为BGISEQ-500测序仪在去年10月上市,但基本都是华大自己在用,并没有真正打开市场局面。

做上游的,一般用哪家公司的测序仪,相应的试剂耗材也需要用同一家的,所以真正的利率点在仪器配套的试剂耗材上。掌握了上游,成本就降下来了,市场规模也会越做越大,华大和Illumina自然都懂这一点。

因为触摸到Illumina奶酪的华大,在收完CG的第二年(2014年)就因为受到Illumimna试剂提价的影响,导致华大的利润一下子就下降。本来想与大佬谈价就是难上加难的事,这一触碰大佬奶酪,大佬转手主动牵手小妹妹“贝瑞基因”。

Illumimna 联手贝瑞和康、安诺优达联合开发了使用于无创产前检测到的二代测序仪NextSeq CN500 和NextSeq 550AR,并且已经获得CFDA批准。而贝瑞和康与Illumina2015年合作推出了NextSeq CN500基因测序仪是国内首家为Illumina申请到了NIPT证书的公司,有了领路的师傅,成长果然快了很多。

在这个日新月异的行业里,华大的技术底子没打稳,又没有扶持的师傅,在技术储备和发展上很容易被大幅甩开,而中游市场国内NGS(新一代测序)相关的公司就达到600多家,其中涉及临床应用的公司就达到156家。在这个主营市场之间的竞争异常激烈,上游市场又难以踏入的情况下,华大这么高的估值到底是配了多大的核心竞争力呢?

作为一个走在时代前沿的行业,研发实力是最有说服力的指标。去年,华大在研发上只投入了营收的10.33%,再看看老大哥(Illumina),近三年从始至终保持在20%上下的水平,去年研发费用占到营收的21.03%。这就尴尬了,钱不够,诚意好像也没有补上。

下游我们就不老生常谈了,毕竟当初BGI Online云平台抄袭门,人家也立马更正了。而未来,下游医院需要在严控费的情况下增加收入,会致使产生更多的分层,测序仪价格也在不断下降,操作也变得更简单,这不仅降低竞争门槛,也让需求较大的机构选择自行购买测序仪,随技术的发展,未来基因测序仪小型化和低成本后,大医院自备是必然之势。

在这个行业热度不断催化,资本大量涌入的时代,行业的人力成本也在全方面提高,而优质人才的流动性会加剧,随着人才流动的加剧,所谓的技术优势会被抹平。“血汗工厂”也不是随便叫叫的,曾记否,当初一起打拼的好兄弟,现在出来自立门户,有资本又有实力的,以后见面就要红着眼了。

女蜗补天的想法是很好,但是“五色石”真的怎么好炼么?即使在测序仪上有突破,但出不出得了国门(专利)?利润空间能否有老大哥(Illumina)那么高?都是现实的问题,伟大的剧本总是能短暂的吸引吃瓜群众,但是,没有实锤(业绩),一切的荷尔蒙冲动还是会回归到家长里短

每个时代,都有“抱着百倍市盈率要跻身千亿市值的公司,却操着一个万亿市值公司的心。”

每个时代,都需要一个性感的故事,开始的时候都无比性感,到最后,都要回到现实。老大哥Illumina目前只有40倍的市盈率,相较华大基因目前210倍的市盈率,多少有点黑色幽默的意思,而且利润结构还天差地别。就像本杰明格雷厄姆所说:“股市从短期来看是投票机,从长久来看则是称重机。”

这就如同2000年互联网泡沫,如同后面的3D打印、VR概念。投资者耐心是有限的,狂热市场的回归必然伴随着龙头从神界回到人间,所有的欲望终究都会回到它应有的位置。

新经济,新领域,新蓝筹,都是华大基因性感的标签,但是,上帝的归上帝,凯撒的归凯撒,激情退去的吃瓜群众还在等着实锤(业绩)。在实锤出来之前,那一轮轮PE减持的基因序列能被剪掉么?

微信扫一扫

手机官网